家を買う。これほど人生において大きな決断はそうそうありません。

かなりの情報収集をしなければならないのですが、不動産関連はとにかくポジショントークが多い現状があります。だから、どういった立ち位置の著者なのかを見抜かないといけません。

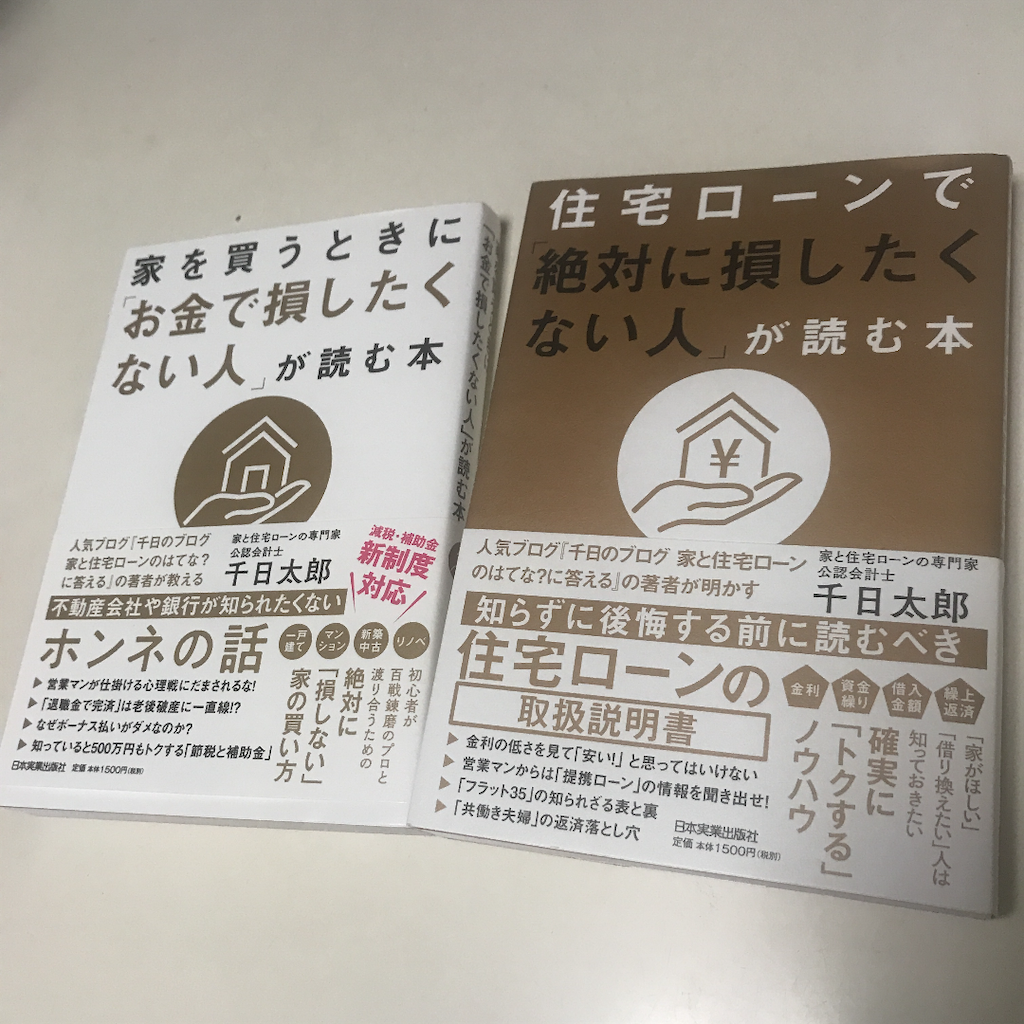

複数の不動産関連の本を読みましたが、買う側からフラットな視点で情報を伝えてくれるのがこの2冊でした。

- 家を買うときに「お金で損したくない人」が読む本

- 住宅ローンで「絶対に損したくない人」が読む本

著者は、人気ブログ『千日のブログ家と住宅ローンのはてな?に答える』の千日太郎。不動産会社や銀行が知られたくないホンネの話が満載です。一戸建て、マンション、新築中古、リノベと幅広く役立つ内容になっていて、この2冊で網羅できるのではないかと。

どのような内容なのか、ポイントを絞って解説していきます。

『家を買うときに「お金で損したくない人」が読む本』

1章 「家を買う」ときに後悔しないための心構え

不動産会社の営業マンは味方ではない

物件めぐりをするとき、不動産会社の営業マンが仲介として入ってくれます。まるで私たちの味方のように接してきますが、そうではありません。かといって敵でもなく、取引相手なのです。

この視点は前提として持っておきたい。営業マンの良いように進めることは、購入者の良いように進めることとイコールではないのです。

家の購入は大きな買い物ではない

「家購入は大きな買い物」という言葉もよく聴きますが、そうではない。たとえば、物置の購入とは次元が違うんですね。まったく別物だという認識をしないといけない。

著者は、買物ではなく「人生のプロジェクト」であると定義しています。

そもそも家購入の目的はしっかり固めておかないといけません。資産価値が高いのかなど、損得勘定はあくまで手段なんですね。目的は、「将来に渡り家族と自分の人生を守ること」であるべきなんです。

不動産に掘り出し物などない

気をつけるべき点はまだまだあります。掘り出し物。これはほとんどないと認識したほうがいいようです。すべて価格に反映されると思っていい。

2章 自分はいくらの家が買えるのかを知る

賃貸?持ち家?は賃借対照表で考える

賃貸か持ち家か、この二元論からも脱却しないといけません。資産=負債+純資産になるので、賃貸か持ち家かも、賃借対照表で考えてみるといいわけです。

・持ち家のメリット=賃貸物件に住むより安い支出の負担ですむ

・持ち家のデメリット=住宅ローンの負債と不動産の所有に伴い責任を負う

住宅ローンで家を購入するということは?

住宅ローンで家を購入することの定義も分かりやすいです。

「35年ローンならば420回、銀行に決まったお金を払うこと」。これがクリアできるかどうかの視点を持っておきましょう。

本当の家の価格とは?

家購入は、売買契約を結ぶ、住宅ローンを組む、その後家を維持するというのが大まかな流れになります。家の価格を細分化してみると、どういった費用が必要かが見えてきます。

- 住宅ローンの返済

- 売買契約時の諸費用(仲介手数料、印紙税、不動産取得税、司法書士報酬、登録免除税、土地家屋調査士報酬)

- 住宅ローンを組む際に必要な諸費用(融資手数料、保証料、印紙税、司法書士報酬、登録免除税)

無理なく完済できる住宅ローン

全体的にリスクがない方法をおすすめしています。無理なく完済できる住宅ローンとしては以下を見るといいでしょう。

- 毎月の返済は手取り月収の4割以下でボーナス払いなし

- 返済額が一定になる元利均等返済方式

- シミュレーションは固定金利

- 定年時のローン残高は1000万円以下

住宅ローンは、銀行と買い手が結ぶもので、売り手は契約の当事者ではないことは把握すべきです。営業マンが勧める住宅ローンを選ぶ人が多いのも、少し立ち止まって考えてみる必要があるわけですね。

3章 価値の下がらない物件の選び方

コンパスと地図を手に入れる

自分だけのデータベースを作る。これは大事だなと。さまざまな物件を見ていく上で、結局なにを重視すればいいんだっけ?となりがち。

物件名、地域、最寄り駅、駅までの道、学区、自治体の育児支援策、間取り、竣工年数、価格、販売業者・仲介業者、施工業者などをシートでまとめていきます。ぶれないコンパスを手に入れるためには、とにかく多くの物件を見て、この表を広げていくことが唯一の方法なのです。

また、ハザードマップはもちろんですが、「立地適正化計画」もチェックすべき。居住誘導区域にギュッと凝縮するプランが国全体であるので、どの都市に集約されるのかがわかるんですね。

値段交渉

家の値段は変わらないもの、と思っていたのですが、そんなことはない。最後の値下げで端数は切れるので、言ってみたもの勝ちです。営業マンを動かすためには、申し込みの前に交渉すべき。ここは営業マンを味方につける場面ですね。

4章 住宅ローンの仕組み

銀行が資金調達する方法

住宅ローンの仕組みの前に、そもそも銀行が資金調達する方法を踏まえておきましょう。

銀行はこの2つで、利ざやを大きくすることを目的にしているわけです。

保証料

そして住宅ローンで必須なのが、保証会社です。保証会社の保証料を払う項目がありますが、銀行の住宅ローンの債券を保証するためなんですね。これは謎の状態で、利用者は自分が返せなくなったときのために、銀行の債券を保護する保証料を自分で払っているわけです。

ネット銀行の場合は、保証料無料になります、ただし融資手数料が高く、2%プラス消費税が発生することもあります。結局、どこかで取られてしまうといえそうです。

金利タイプ

金利タイプは大きく分けて2つ。

変動金利がいまは安いのですが、今後金利が上がるかどうかはわかりません。固定金利だと、リスクヘッジになるというわけです。

変動金利はどう決められるのかというと、短期プライムレート、銀行間の資金融通の金利に影響します。短プラは、日本銀行が上げ下げしています。いまは、過去の高い金利を借りている人から、利息が入っているので低金利を維持できているようで、そのうち上がる可能性は十分にあるんですね。

変動金利では、5年ルールがあります。これは、金利が上昇しても5年間は直前の元利均等返済額を維持するというもの。また、125%ルール、金利が上昇してから5年経過して毎月の元利均等返済額を増やすときには直前の125%を上限にするというものがあります。

だから、先手を打って、繰上げ返済できるように資金を蓄えておくべきとのこと。変動金利のリスクに備えるため、毎月の元利均等返済額の4分の1以上を貯金する、貯金と元利均等返済額を手取り月収の4割以下にするなどの次善策はとっておくほうが良さそうです。

5章 保険について

団体信用生命保険

住宅ローンを組むときに、団体信用生命保険に入る必要があります。住宅ローンの返済中に債務者が死亡、または高度障害になった場合、保険会社が支払ってくれることになります。

ただしゼロ円ではありません、保険料は金融機関が払っていますが、払ったうえで利益の出る金利にしているわけです。

保険料が上がったとして金利で調整するので、利用者が負担しているのが実態。保険料は本質的には利用者が負担しているのに、保険金の受け取りは団信、ねじれ構造になっているのです。

火災保険、地震保険

地震保険は入るべき。地震保険より安い保険はないそうなんですね。社会的インフラとしての目的があるのです。

6章 節税と補助金

住宅ローン控除

12月末時点の住宅ローン残高の1%を上限として10年間、所得税などから還付されます。また、住宅ローン控除は、13年間は金利負担が軽減されます。

繰上げ返済

住宅ローン控除が受けられる期間はしないでよくて、それは住宅ローン残高が多いほうが控除額が多いから。この間は、貯蓄に専念するのがよさそうです。

すまい給付金

すまい給付金だと、最大50万円給付される可能性があります。低利融資制度、利子補給、補助金など、確認しておくことで、国からの支援を受けていきましょう。

『住宅ローンで「絶対に損したくない人」が読む本』

住宅ローンに特化した内容で、ケーススタディで解説してくれます。

住宅ローンの舵取りを任せるな

前提として、不動産の営業マンに住宅ローンの舵取りを任せてはいけません。契約するのは不動産会社でも売り主でもなく、金融機関との契約になるからです。ただし、不動産が提携している住宅ローンがあるので、その情報は聞き出しておきます。融資手数料などの優遇処置があるのかは把握しておきましょう。

住宅ローンで失敗しないための3つの心構え

住宅ローンで失敗しないための3つの心構えは以下になります。

- 住宅ローンで選ぶ正しいプロセスを知る

- 営業マンにいつまでに住宅ローンを決めればいいと聞いてはいけない

- 複数の住宅ローンで本審査を通しておく

まずは、資金計画の方針を立てるわけですが、「借入金額=物件価格+経費-自己資金」という数式を確認しておきましょう。あとは、返済期間、金利タイプを選ぶ作業になります。

そして営業マンにいつまでに住宅ローンを決めればいいと聞いてはいけません。ハンドリングを任せていけないと通じますが、早めの期限を言われて、こちらが焦ってしまう状況になるのです。

最後は知らなかったのですが、契約の前に、複数の住宅ローンで本審査を通しておくことをおすすめしています。複数に出すことで不利益はないんですね。

住宅ローンの申込みから実行まで

住宅ローンの申込みから実行までの流れを確認しておきましょう。

- 事前審査

- 事前審査の結果

- 融資の申込み

- 本審査

- 審査結果の通知

- 住宅ローン契約書の準備をする

- 融資の実行と抵当権の設定

住宅ローンシミュレーション

住宅ローンには、3つのインプットと3つのアウトプットがあります。

- 3つのインプット 借入金額、返済年数、金利

- 3つのアウトプット 毎月の返済額、定年時のローン残高、総支払額

これらを把握しておくべきです。

不動産の本音を知っておかなければ損をする!?

不動産は情報強者です。不動産の都合のいいように誘導されてしまうので、こちらも知識を身に着けなければなりません。そのためにこの2冊は大きな武器となるでしょう。不動産を味方につけて、物件探しをするために、読んでおくべき2冊だと思います。

コメント